Investire con il pilastro 3a

Un po’ di capitale, un buon tasso d’interesse e del tempo – fai i primi passi per diventare un investitore aprendo un conto d'investimento 3a

Quale potrebbe essere un modo pratico e comodo per diventare degli investitori in Svizzera?

In Svizzera siamo fortunati ad avere uno strumento a nostra disposizione con il quale possiamo cominciare ad essere degli investitori: il terzo pilastro. Un conto terzo pilastro ci permette di investire sul mercato azionario in modo efficiente, comodo, automatizzato ed in totale trasparenza con VIAC.

I passi per diventare un investitore con VIAC sono i seguenti:

I prerequisiti per cominciare ad investire li abbiamo visti nell’articolo del mese scorso: Prepararsi per la vetta.

Per investire in tranquillità, il mio consiglio è di avere:

- CHF 1’000.– (in contanti) da parte

- L’equivalente di almeno 3 mesi di spese su un conto risparmio

Perché dovremmo diventare dei buoni investitori?

⏱️ > 💰

Il primo passo per diventare degli investitori è riconoscere che il tempo vale più dei soldi.

Pensando ad un investitore alcuni potrebbero immaginarsi un bancario senza scrupoli che cerca di mettere il profitto monetario al di sopra di qualsiasi altra cosa, manipolando tabelle e calcoli tecnici complessi e cifre esorbitanti. Questa può essere un’opzione, ma non è come definiamo un buon investitore su Andiambene.

In realtà siamo tutti degli investitori. “Non investire” infatti è una decisione d’investimento.

Se ad esempio scegliamo di “non investire” e mettiamo i soldi da parte su un conto risparmio, abbiamo appena preso la decisione di “investire” i nostri soldi nella valuta stessa (ad esempio CHF). Questo investimento infatti è esposto alla perdita del suo potere d’acquisto a causa dell’inflazione (ovvero il rincaro dei prezzi [1.1, 1.2].

Un buon investitore è quello che stiamo per diventare noi. Viviamo in un sistema nel quale possiamo (e spesso, almeno inizialmente, dobbiamo) barattare il nostro tempo e libertà in cambio di uno stipendio.

Se non per diventare completamente liberi da questo sistema, perlomeno possiamo renderci la vita futura un po’ più facile.

Infatti un andiambeniano è un investitore perché crede profondamente che il tempo è irrecuperabile (mentre i soldi lo sono) e agisce per affrontare questo dilemma.

1. Aprire il giusto conto 3a / terzo pilastro

Alcuni già ce l’hanno e sanno esattamente come funziona. Alcuni l’hanno magari aperto con un consulente che li ha convinti che sia un’ottima cosa farlo. Alcuni ne hanno sentito parlare, ma proprio non hanno idea di che beneficio possa possibilmente portarci. Alcuni ancora hanno zero idea.

Il terzo pilastro viene definito ufficialmente come segue (fonte: ch.ch):

Pilastro 3a - Previdenza privata per la vecchiaia

Previdenza per la vecchiaia: oltre all’AVS (primo pilastro) e alla previdenza professionale (secondo pilastro), esiste la previdenza privata (terzo pilastro), che promuove il risparmio personale per la vecchiaia.

“Previdenza”? “Vecchiaia”? Cos’hanno a che fare con gli investimenti questi pilastri?

Detto così sembrerebbe un conto risparmio bloccato fino alla nostra pensione. Non lasciamoci ingannare.

Quando possiamo prelevare i soldi dal pilastro 3a?

Prima di tutto il pensionamento non è l’unico modo per riscattare la somma accumulata nel nostro terzo pilastro.

Un prelievo anticipato dal pilastro 3a è possibile unicamente per l’acquisto o la costruzione di una proprietà d’abitazione per uso proprio, se si lascia definitivamente la Svizzera, se si intraprende un’attività lucrativa indipendente o se si passa da un’attività lucrativa indipendente a un’altra attività lucrativa indipendente. [2]

Ricapitolando, possiamo ottenere un prelievo dal pilastro 3a:

- al pensionamento,

- se vogliamo acquistare o costruire un’abitazione per uso proprio,

- se si lascia definitivamente la Svizzera,

- quando ci mettiamo in proprio o passiamo ad un’altra attività lucrativa indipendente.

Nonostante le regole siano abbastanza rigide, abbiamo almeno tre accessi in più rispetto a quanto una descrizione generica suggerisce.

Tante banche e assicurazioni in Svizzera hanno un’opzione di pilastro 3a. Molto probabilmente pure la banca con la quale hai un conto e/o l’assicurazione presso la quale sei registrata hanno delle offerte e servizi legati al terzo pilastro.

È qui che diventa particolarmente importante notare la differenze tra due tipi di offerenti sul mercato: le Banche e le Assicurazioni.[3] Infatti soltanto uno dei due fa al caso nostro.

Apriamo un conto 3a presso una banca

Andiambene consiglia di iniziare ad investire con una banca.

Come mai non è consigliato investire con un’assicurazione?

Il problema del pilastro 3a con l’assicurazione è che solitamente viene stipulato un contratto che ci lega fino al prelievo di esso. In sostanza, con un’assicurazione siamo costretti a pagare la somma stabilita oggi anche tra 20 anni, quando nemmeno sapremo che lavoro faremo, figuriamoci in che situazione finanziaria ci troveremo.

Per avere una panoramica generale sui maggiori vantaggi per un pilastro 3a presso una banca ed un’assicurazione, consiglio di dare un’occhiata alla tabella pubblicata su comparis.ch.

La banca, rispetto all’assicurazione, offre più flessibilità: possiamo aprire un conto e pagare quanto e quando vogliamo (entro il limite annuale consentito).

Scegliamo un conto d’investimento presso una banca

Quali opzioni abbiamo presso una banca?

Presso una banca, ci sono principalmente due opzioni [3] per un conto pilastro 3a:

- il conto risparmio e

- il conto di investimento.

Noi che abbiamo seguito attentamente di cosa parliamo oggi, sappiamo che a noi interessa un conto di investimento.

Una volta che sappiamo di voler iniziare con un conto d’investimento presso una banca, quali criteri dobbiamo considerare nella scelta?

Investimenti passivi a basso costo e diversi conti

Assicuratevi che la vostra opzione abbia dei costi bassi e che gli investimenti non vanno in fondi gestiti attivamente.

Il fatto di non avere fondi gestiti attivamente non ha nulla a che fare con l’avere degli attivi. In questo caso investire in fondi/ETF passivi è il migliore “attivo” che possiamo ottenere. Quando si parla della gestione dei fondi, quelli devono essere gestiti in modo passivo. Questo sta a significare che non vogliamo dover pagare dei manager per gestire il nostro patrimonio in modo attivo, dovendo quindi pagare loro una tassa indipendentemente dalla performance dell’investimento che di per sé è già un attivo.

In altre parole:

- Assicurarsi che il conto di investimento abbia una tassa di gestione non più elevata dell’1%. La media nell’industria è attorno all’1.24%, ma gli andiambeniani non si accontenta, perché sa che sono questi i numeri che fanno la differenza nel tempo per via del magico interesse composto.

- Assicurarsi che il conto d’investimento adotti una strategia passiva. Quindi:

- punti di riferimenti positivi sono termini come “fondi indicizzati”, “index”, “fondo passivo”, ecc.

- stare alla larga da termini come “gestito da esperti”, “gestito professionalmente”, “management attivo” ecc.

- Assicurarsi di distribuire i soldi su più conti. In questo modo possiamo prelevare i soldi in modo scaglionato evitando di ridurre i costi legati alla tassazione progressiva (vedi articolo su viac.ch: Perché un prelievo scaglionato nel pilastro 3a?).

NB: il termine “fondo (d’investimento)” è neutrale. È importante fare caso al contesto e stare attenti alle parole elencate sopra.

Questo suona tutto un po’ complicato, ma non temete. Se apriamo un conto 3a con VIAC questa apparente complessità sarà gestita in modo ottimale dal sistema stesso. Infatti in VIAC vengono selezionati esattamente questo tipo di investimento.

VIAC: consigliato da Andiambene [a]

Finora VIAC è risultato imbattibile per gli andiambeniani per i seguenti punti:

- Rientra esattamente nella categoria che vogliamo noi:

- VIAC è del settore bancario ✔️

- VIAC è un conto di investimento ✔️

- Tramite l’investimento in ETF a basso costo rientra nella categoria degli investimenti passivi a basso costo ✔️

- Punti bonus:

- Un robo-advisor integrato ci guida nella scelta della strategia d’investimento in base alla nostra tolleranza del rischio. ✔️

- Flessibilità: possiamo aprire ulteriori conti con un paio di click e riadattare strategia d’investimento per ciascuno di esso a nostro piacere. ✔️

L’unico punto a sfavore è piuttosto rilevante per chi non è amico delle soluzioni digitali: VIAC è 100% digitale. Se qualcuno quindi preferisce essere guidato lungo questo processo attraverso una consulenza personale, VIAC non sembra offrire degli uffici dove incontrare il vostro consulente in persona. La comunicazione viene risolta principalmente in formato digitale.

Cosa succede ai nostri soldi sul pilastro 3a?

L’interesse composto è l’ottava meraviglia del mondo.

Chi lo capisce, lo guadagna.

Chi non lo coglie, lo paga.

– Albert Einstein

Non lo dice soltanto Albert Einstein, ma anche Warren Buffett, che basandosi su questo principio è diventato uno tra le dieci persone più ricche nel mondo. L’interesse composto è una buona cosa se sappiamo come usarlo a nostro vantaggio.

VIAC ci permette di fare esattamente questo. Abbiamo soltanto bisogno di tre ingredienti: un tasso d’interesse, del capitale e del tempo.

Il tasso di interesse può variare e dipende dalla strategia di investimento e dal livello di rischio al quale siamo disposti ad esporre il nostro capitale investito.

Vediamo cosa questo potrebbe voler dire in pratica.

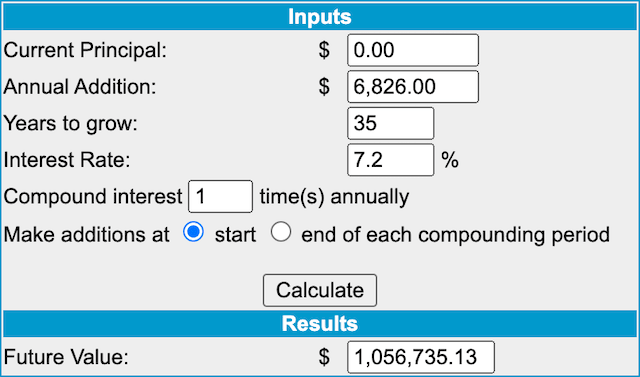

Basiamo questo esempio sulla strategia Global 80 di VIAC.

- Tasso d’interesse: 7.2%, che corrisponde al tasso medio annualizzato di Global 80 sugli ultimi 10 anni.

- Capitale: CHF 6’826.- che attualmente corrispondono al versamento massimo di contributi annuali al pilastro 3a in veste da dipendente.

- Tempo: 35 anni che corrisponde alla quantità di anni tra i 30 ed il pensionamento ai 65.

Ora immaginiamoci due personaggi: Bruno Rossi e Andy Ambene. Entrambi hanno 30 anni e decidono di aprire un conto per il terzo pilastro.

Bruno decide di aprire un terzo pilastro, non sapendo che però potrebbe investirli. Con quanto andrà in pensione Bruno?

Facciamo il calcolo semplice per Bruno: 6'826 * 35 = 238'910.-

Ora vediamo cosa fa quel furbetto di Andy e scopriamo che ragionamento fa.

Andy un giorno scopre un fantastico blog pieno di spunti interessanti e decide di investire i soldi del suo terzo pilastro.

Per capire quanto accumula Andy nello stesso arco di tempo, possiamo usare questo fantastico stumento per calcolare il suo interesse composto.

CHF 6’826.- investiti all’interesse composto del 7.2% in 35 anni, corrispondono: CHF 1’056’735.13

Mentre Andy festeggia il suo pensionamento come milionario, Bruno rimane totalmente sconcertato.

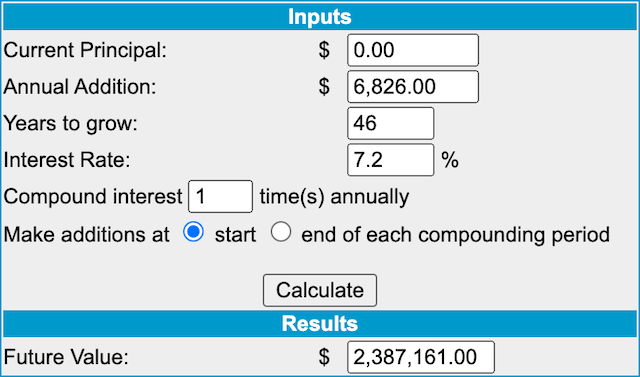

Per rendere ancora di più l’idea della forza dell’interesse composto, arriva anche Alice. Alice arriva spesso in ritardo, infatti ci raggiunge ora che stiamo per concludere questo esempio.

Alice dice che anche lei ha investito il suo terzo pilastro appena compiuto i 19 anni. Bruno alza le spalle e dice: “Anche tu sarai milionaria quindi, no?” e guarda Andy. Andy rimane zitto, perché sa quello che sta per succedere e teme che Bruno proprio non è pronto per questo:

Con i suoi CHF 2’387’161.-, Alice non è soltanto milionaria, ma accumula più del doppio rispetto ad Andy e addirittura 10 volte quello che accumula Bruno.

Bruno a questo punto sa che deve fare qualcosa: deve cambiare la sua strategia.

In questo esempio possiamo vedere come mai è così importante capire l’interesse composto e quanto è importante poterlo usare a nostro vantaggio.

Una volta che capiamo come mai ha senso investire i nostri soldi, vediamo come possiamo garantire il capitale automatizzando i versamenti.

2. Automatizzare il capitale

Nella prima parte abbiamo visto come possiamo accedere ad un tasso d’interesse favorevole aprendo un conto terzo pilastro di investimento ed investendo i soldi in base ai nostri criteri. Ora vediamo come gli andiambeniani garantiscono il capitale investito.

La risposta corta: facciamo un ordine permanente.

Dopo aver aperto un conto d’investimento per il terzo pilastro, si possono recuperare le relative coordinate bancarie. Su queste possiamo quindi versare i nostri contributi al pilastro 3a.

Si consiglia però di fare un ordine permanente. Vediamo però quando e con quale frequenza farlo.

Quando iniziare ad investire?

È consigliato iniziare da subito. Come visto nell’esempio sopra, dove la differenza tra il capitale accumulato da Alice rispetto ad Andy. Alice ha accumulato il doppio di Andy, esponendosi al mercato azionario 10 anni in più dei 35 di Andy.

Quindi è meglio cominciare ad informarsi ed istruirsi per investire da subito invece che aspettare in modo speculativo un momento migliore (ad esempio quando gli ETF scendono di valore).

Con quale frequenza dobbiamo investire?

Spesso è consigliato versare una cifra mensilmente, appena ci arriva lo stipendio.

Di principio dovremmo investire appena riceviamo i soldi per farlo. È per questo che è meglio fare partire un ordine permanente subito dopo il giorno del mese in cui riceviamo paga, ad esempio.

Un altro modo potrebbe essere impostare un ordine permanente annuale che coincide con l’arrivo della tredicesima.

Quanto conviene investire?

La quantità di denaro va adattato ai bisogni personali dell’investitore.

Idealmente ci conviene investire il massimo permesso dal governo (CHF 6’826.- nel 2020, ad esempio).

Ma questo non è la cifra che va bene per tutti.

Infatti è meglio trovare una cifra sostenibile che non vogliamo diminuire.

È ad esempio meglio versare CHF 10.- al mese senza preoccupazioni, invece che CHF 500.- e vivere nel timore che non stiamo facendo i calcoli giusti bloccando poi qualsiasi pagamento futuro. Ovviamente possiamo sempre riadattare la cifra versata e fermare i pagamenti senza grandi svantaggi, ma il nostro obiettivo come investitori, è che questa possa crescere nel tempo anziché diminuire.

Per coloro per cui tutto questo è ancora troppo nuovo ed astratto, si consiglia di iniziare con una cifra bassa e sostenibile.

Ricordiamoci: è più importante investire in modo consistente, anche se poco, e rimanere degli investitori lasciando che il tempo faccia il suo lavoro, invece che continuamente cambiare strategia e lasciarsi guidare dalle emozioni.

Un buon investitore è a conoscenza del potere dell’interesse composto e quindi lascia che il tempo faccia il suo lavoro.

Se a fine anno notiamo che abbiamo ancora qualcosa da parte da investire nel terzo pilastro, possiamo sempre farlo.

3. Pensare a lungo termine

Per trasformarci in buoni investitori, dobbiamo abituarci a pensare a lungo termine per qualsiasi decisione finanziaria che prendiamo.

Con decisione finanziaria è inteso qualsiasi acquisto, investimento, abbonamento, debito e credito che decidiamo di assumere.

Ci sono diverse domande che possiamo porci per iniziare a pensare a lungo termine rispetto alle proprie decisioni finanziarie.

Tra le tante, queste sono alcune domande che possiamo iniziare a porci:

- La decisione finanziaria può avere un impatto positivo a lungo termine sulle mie finanze?

- capisco con cosa ho a che fare?

- Con la consapevolezza che la decisione finanziaria che sto prendendo implica un versamento consistente e ripetuto nel tempo, può questa risultare in un guadagno a mio favore?

- Il rischio che sto prendendo è sostenibile e gestibile a lungo termine? Ho soldi a sufficienza per non dover toccare questi investimenti?

Rispondendo sì a queste domande, potremmo trovarci davanti a delle decisioni finanziarie che potrebbero rivelarsi delle ottime opportunità di investimento.

Per aiutarci a rimanere degli investitori, è inoltre consigliato istruirsi in materia di investimenti e finanza personale. I libri di finanza personale offrono spesso un componente dedicato agli investimenti oppure offrono un modo per rivedere la nostra attitudine finanziaria dal principio.

Ci sono tanti titoli e troverete di certo spesso alcuni in particolare che fanno al nostro caso.

Per esempio, tra i libri che hanno aiutato ad ispirare l’investitore nel pensiero andiambeniano, ci sono i seguenti:

- “Padre ricco padre povero.” di Robert T. Kiyosaki

- “Soldi. Domina il gioco: Sette semplici passi per la libertà finanziaria” di Anthony “Tony” Robbins

- “I Will Teach You to Be Rich” di Ramit Sethi

Conclusione

In questo articolo abbiamo visto che in Svizzera si può investire in modo semplice aprendo un conto d’investimento per il terzo pilastro. Come buon esempio, abbiamo considerato VIAC, che grazie alla sua semplicità, trasparenza e costi ridotti, risulta essere un ottimo strumento per cominciare a diventare degli investitori.

Una volta identificato il tipo di strumento ed i suoi vantaggi, abbiamo visto come garantire l’afflusso del capitale facendo uso dell’ordine permanente presso il proprio conto bancario.

Per rimanere degli investitori, dobbiamo assicurarci di rimanere fedeli alla nostra strategia di investimento senza lasciarsi distrarre dai nostri impulsi, emozioni e dall’andamento del mercato. Per aiutarci ad affrontare questi momenti, dobbiamo imparare a pensare a lungo termine e quindi ricordarci come mai abbiamo cominciato ad investire in primis.

Per diventare investitori, non basta sapere, ma bisogna fare ciò che fa un investitore. Quindi, cari andiambeniani, è giunta l’ora: ci facciamo un conto terzo pilastro di investimento ed iniziamo a versare i soldi con un ordine permanente. L’importante non è con quanto iniziare, ma iniziare ed automatizzare il processo.

Benvenuti tra gli investitori svizzeri!

Note

- [a] Al momento della stesura di questo articolo, Andiambene non ha alcuna affiliazione e/o collaborazione con VIAC. Il prodotto è quindi proposto in modo completamente indipendente e gli autori non hanno alcuna partecipazione al guadagno di VIAC oltre a quelli generati attraverso l’utilizzo privato dei prodotti offerti da VIAC.

Fonti

- [1.1] Prezzi al consumo

bfs.admin.ch, 2020-08-23 - [1.2] Inflazione storica Svizzera - inflazione CPI

inflation.eu, 2020-08-23 - [2] Pilastro 3a - Previdenza privata per la vecchiaia

ch.ch, 2020-08-19 - [3] Säule 3a – Bank oder Versicherung?

123-pensionierung.ch, 2020-08-19 - [4] La regola numbero uno negli investimenti

investiresereni.com, 2020-08-23 - [5] „Basta avere paura quando gli altri sono avidi ed essere avidi quando gli altri hanno paura.”

le-citazioni.it, 2020-08-23 - [6] Regola N°1: Credi nella forza dell’interesse composto (anche se non hai molti soldi da investire)

risparmiamocelo.it, 2020-08-19